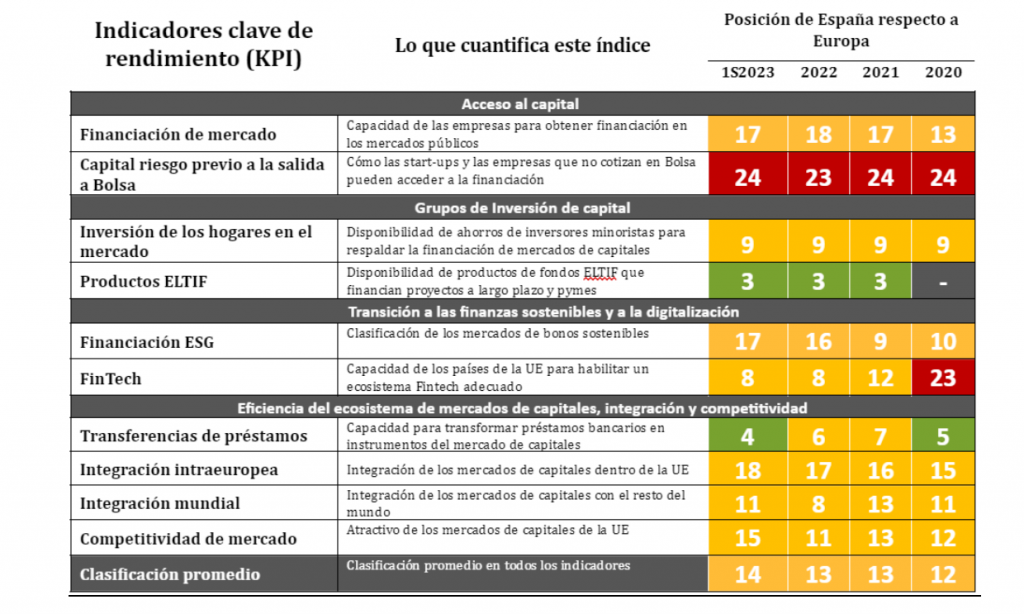

La Asociación de Mercados Financieros de Europa (AFME) ha presentado hoy en Bruselas la sexta edición de su informe ‘Indicadores clave de rendimiento de la Unión de los Mercados de Capitales’, en el que evalúa y estudia el rendimiento de los mercados europeos durante el primer semestre de 2023.

En el caso de España, el documento refleja un incremento del 17% interanual en la financiación captada en los mercados por parte de las sociedades no financieras durante el primer semestre del año. El resultado estuvo motivado en gran parte por un aumento del 34% anualizado en la emisión de bonos corporativos, hasta los 6.000 millones de euros.

La emisión de nuevas acciones creció por su parte un 12% gracias al incremento del 70% de las ampliaciones de capital, que compensó la caída de las ofertas públicas de venta (OPV). Las OPV registraron un nivel “extremadamente bajo” de actividad en el primer semestre del año y disminuyeron un 82%.

El informe de AFME pone de manifiesto que, si estos niveles se mantienen durante el segundo semestre, las OPV registrarán en el conjunto de 2023 el volumen anual más bajo de los últimos 10 años. Los principales datos y conclusiones de los diferentes indicadores de este informe publicado por AFME respecto a los mercados de España durante el primer semestre de este año son los siguientes:

Financiación de mercado:

● Las sociedades no financieras experimentaron un alza del 17% interanual en la financiación total (deuda+capital) captada en los mercados durante el primer semestre de 2023. Un resultado que se vio impulsado principalmente por un aumento de la emisión de bonos corporativos con grado de inversión. Por su parte, la emisión de acciones en el mercado de este tipo de empresas creció un 12% interanual, gracias sobre todo al incremento de las ampliaciones secundarias de capital.

● La emisión en los mercados de capitales creció y representó un 3,7% de la financiación total de las sociedades no financieras, frente al 3% de 2022. Este porcentaje contrasta no obstante con el registrado en el conjunto de la UE (10,3%) y en EE.UU. (26,2%) durante el primer semestre.

Emisión de deuda

o En los seis primeros meses de 2023 salieron al mercado 6.000 millones de euros en bonos con grado de inversión, lo que supuso un aumento anualizado del 34%. La emisión de bonos se mantiene pese a ello por debajo de los niveles pre-pandemia, con volúmenes inferiores en un 18% respecto a 2019 y en un 22% respecto a 2018.

o La emisión de bonos de alto rendimiento (high yield) se redujo a cero en el primer semestre de 2023 -después de que en 2022 se emitieran 1.100 millones de euros de bonos de alto rendimiento- lo que supone un nivel mínimo desde 2009.

Emisión de acciones

o Durante el primer semestre de 2023, los mercados españoles registraron un nivel extremadamente bajo de OPV de sociedades no financieras. En total, se contabilizaron 23 millones de euros en OPVs, lo que supone una caída interanual del 82%.

o El informe de AFME destaca que si esta tendencia persiste en la segunda mitad del año, las OPV en España registrarán en el conjunto de 2023 el volumen anual más bajo de los últimos 10 años.

o Por su parte, las ampliaciones de capital aumentaron un 70%, lo que representa una reactivación de la actividad en comparación con 2022, cuando los volúmenes anuales de emisión fueron los más bajos desde 2011.

Emisión de préstamos bancarios

o El origen de nuevos préstamos bancarios disminuyó un 7% anualizado entre enero y junio de 2023, con volúmenes ligeramente inferiores a los niveles pre-pandemia (un 4% menos respecto a 2019 y un 3% por debajo de los niveles de 2018).

Financiación ESG:

● Los mercados ESG (que pueden ser de diferentes tipos, englobando a los bonos sostenibles, a los bonos verdes y a los que están centrados en temas sociales) españoles continuaron registrando fuertes niveles de emisión, impulsados principalmente por un aumento anualizado del 16% en la emisión de bonos verdes.

● España fue el quinto mayor emisor de bonos ESG de la UE entre enero y junio, representando el 6% de la financiación ESG de la región comunitaria.

● La mayoría de bonos verdes fueron emitidos por sociedades no financieras (3.700 millones de euros), seguidas por entidades respaldadas por el Gobierno (1.500 millones) y del sector público (1.400 millones).

● Entre los grandes emisores de bonos verdes se situaron Telefónica Europe (1.000 millones de euros), Iberdrola Finanzas (1.000 millones de euros), Banco Sabadell (700 millones de euros) y la Comunidad de Madrid (600 millones de euros).

Capital riesgo:

● En el primer semestre de este año, el 1,1% de la inversión total en pymes procedió del capital riesgo, frente al 2,1% del mismo periodo de 2022.

● La inversión del capital riesgo cayó un 44% en España durante los seis primeros meses del año, una disminución más significativa que la observada en la UE (-25%) o en EE.UU. (-33%).

● Según los datos del Informe de AFME, Italia y España se mantienen como los países con mayor potencial para aumentar la presencia de financiación procedente de fuentes de capital riesgo.

Fintech:

● La posición de España en el ranking de la UE, que mide la capacidad de desarrollo de un ecosistema Fintech nacional, cayó ligeramente en el primer semestre del año, pasando del séptimo puesto del primer semestre de 2022 al octavo. Aunque se registró una mejora en la generación de talento, no hubo cambios en el ecosistema regulatorio y se produjo un descenso del 53% en el grado de innovación, un indicador que mide el número de patentes Fintech registradas en España.

● La inversión en Fintech aumentó un 30% en términos anualizados, pese a la tendencia global descendente de la financiación. En la UE, por ejemplo, la financiación Fintech cayó un 55%; en Reino Unido, un 59% y en EE.UU., un 29%.

● Los volúmenes de fusiones y adquisiciones en el segmento Fintech se multiplicaron por seis respecto a los niveles de 2022, pero siguieron representando una cantidad relativamente pequeña de 9,2 millones de euros.

Competitividad:

● El ecosistema del mercado de capitales español se situó en el puesto número 15 del índice de competitividad, cuatro puestos por debajo del resultado de 2022. Este índice considera múltiples factores que subyacen a un mercado de capitales eficiente y profundo: disponibilidad de fondos de capital, liquidez de los mercados de renta variable y divisas, acceso a la financiación, digitalización y sostenibilidad.

● La mejora más significativa de los últimos cinco años en España en cuanto a competitividad se ha producido en la transición hacia una economía sostenible y en la construcción de un mercado de renta variable más líquido.

Transferencias de préstamos:

● La proporción de préstamos transferidos a instrumentos del mercado de capitales en España, incluidas las titulaciones y ventas de carteras de préstamos, aumentó hasta el 3,4% en el primer semestre, frente al 2,4% del mismo periodo de 2022. Un incremento que se debió al repunte de las ventas de carteras de préstamos, que crecieron un 318% interanual y compensaron la caída del 39% de la emisión de titulaciones.

● Si se mantienen los volúmenes emitidos en la primera mitad del año durante el segundo semestre, España registrará en 2023 la mayor emisión de ventas de carteras de préstamos desde 2018, según el Informe de AFME. Inversión de los hogares:

● Los hogares españoles ocuparon el octavo lugar en cuanto a volumen de ahorros invertidos en los mercados de capitales, con el equivalente al 62% del PIB invertido en acciones cotizadas, bonos, fondos de inversión o productos de seguros y pensiones. Esta tasa fue inferior a la media de la UE y similar a la de países como Austria, Finlandia, Luxemburgo y Malta.

● Existen grandes diferencias respecto a países como Dinamarca (187% del PIB), Reino Unido (182% del PIB) y Países Bajos (174% del PIB).

ELTIF (Fondos de Inversión a Largo Plazo de la UE):

● En cuanto a los instrumentos ELTIF (Fondos de Inversión a Largo Plazo Europeos; en inglés European Long Term Investment Funds), España mantuvo la tercera posición en el ranking (por detrás de Italia y Francia) con 32 instrumentos comercializados a cierre del primer semestre de 2022, frente a los 26 del año 2022.